【深度】中科招商被摘牌后的苦日子

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

原标题:【深度】中科招商被摘牌后的苦日子

图片来源:视觉中国

作为曾经新三板的标杆企业,中科招商一度是拥有千亿市值的上市企业,现在,这家在去年年底被强制摘牌的企业迎来了真正的苦日子。

虽然已从新三板市场被强制摘牌,但拥有2000户投资者股东的中科招商仍是一家公众公司。近日,中科招商公布了2017年年报,当年公司归属于母公司股东的扣非净利润为-7.28亿元。年报首度净亏7亿元的业绩,令此前高价参与中科招商定增的投资者心情难以平复。

中科招商董事长单祥双也随后在公司官网发布公告称,“从股转系统摘牌并由此引发一系列危机,无疑是中科招商集团十八年创业发展历程中的至暗时刻。”

至暗时刻

“去年三季度净利润近2亿,到现在亏了7亿,股票没法回购不说,之前说好的分红还怎么实施。”中科招商投资者向界面新闻记者表示。

对于业绩“大变脸”,中科招商方面回应称,公司2017年营业利润下滑主要因为所持股票价格随大市下行下跌和被迫低价处置股票造成巨额亏损导致。

单祥双表示,去年底,因摘牌引发的一系列连锁反应对公司经营造成重大负面影响,公司的债券持有人要求提前赎回债券,合作的金融机构要求提前偿付债务,突如其来的流动性冲击将公司卷入漩涡之中。为维护公司的品牌和主体信用,公司被迫以低价集中处置股票资产,回笼资金偿付刚性债务,合计共提前偿还债务49.22亿元。

2017年12月15日,中科招商正式收到全国中小企业股份转让系统通知,称其不符合新三板“私募八条”整改条件,存在被强制摘牌的风险。短短9天后,12月26日,私募巨头中科招商正式从新三板摘牌。

值得注意的是,从接到股转系统通知到12月31日2017年财年结束,半个月时间内,中科招商如何完成筹措资金,提前偿还49.22亿元债务的任务?

中科招商内部高层人员向界面新闻记者表示,公司并不是仅在去年12月偿还了部分债务,而是在今年上半年陆续完成的,中科招商发行的公司债在12月和1月都有到期。“一般来说公司债都会展期,但有了摘牌预期后,债券持有人不愿意再继续持有公司债券了。”

“听说中科要摘牌的消息,就开始沟通手上债券回购的问题了,利息都可以不要,先拿回本金再说。”一位之前持有中科招商公司债的机构投资者负责人表示,“相比二级市场定增投资者,我们还是幸运的,可以按合同办事。”

上述中科招商内部高层人员还向界面新闻记者透露,早在去年10月底,公司就已有了“摘牌预期,提前做了一些处置资产的预案”。

2017年10月27日,股转系统发布了《关于挂牌私募机构自查整改相关问题的通知》,继2016年6月公布新三板私募整改八条后,再对整改内容进行了细化。

“股转补充通知内容出来后,我们就知道通过(私募整改)的难度很大。”上述高层人员表示。

这与被股转通知摘牌的当天,中科招商董事长单祥双的回应有所出入。当天,对于公司被强制终止挂牌的结果,单祥双曾公开表示,“今晚公告出来还是比较突然,因为上午我还又到股转系统去做了整改沟通。”

但无论如何,中科招商亏损的业绩和未来要面对的债务才更为重要。

拆解资产险度刚兑危机

据中科招商年报数据显示,2017年,公司实现营业收入4.63亿元,同比减少3.64%。而归属于母公司股东的扣除非经常性损益后的净利润为-7.28亿元,去年三季度时,该项数据尚为1.75亿元。

为应对提前偿付的债务,中科招商选择出售持有的股票资产,并因此导致业绩亏损。

单祥双称,由于公司所持有的股票之前受中小盘股系统性风险影响普遍处于调整状态,加之市场对公司为筹措资金公告减持股票已形成看空的一致预期,因此在弱市中一旦股票卖出带来抛压,便立即造成股价持续下滑,进而扩大公允价值变动损失,最终导致全年股票资产公允价值变动损失大幅增至-12.73亿元。

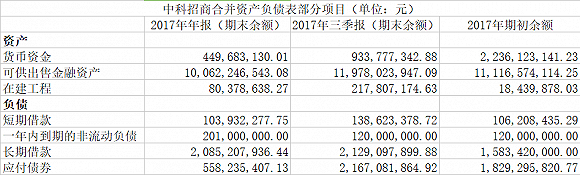

对比中科招商合并资产负债表数据可以看出,与2017年三季度数据相比,截至2017年12月31日,中科招商短期借款及长期借款仅有不同程度小幅缩减,但公司应付债券则从21.67亿元锐减至5.58亿元,这与中科招商回购公司债券有直接关系。

为应对摘牌后的债务危机,中科招商除了被迫低价集中处置股票资产外,还从其他途径回笼资金。中科招商持有的流动货币资金从三季度的9.34亿元同样锐减至4.50亿元,且两者与2017年初中科招商持有的22.36亿资金相差甚远。

另一方面,公司在建工程资产也出现大幅调整,2017年末中科招商在建工程资产合计8037.86万元,比2017年三季度相比减少了1.37亿元。据上述中科招商内部高层人员表示,公司在偿还债务的过程中出售了部分该类资产。

但值得注意的是,在度过本轮债务危机后,根据中科招商年报数据显示,公司仍有2.01亿非流动负债将在一年内到期,对比2017年三季度又多出8000万元。

中科招商内部高层人员表示,2017年应该是公司所需偿还债务最多的一年,之后的债务问题不会再对公司业绩造成影响。

引战、上市均需直面投资者

然而,即便度过了债务危机,中科招商高层仍要面对2000多名投资者的质询。本就因中科招商摘牌和股价下跌承受损失的投资者,对公司亏损7亿的业绩实在无法满意。

“前三季度净赚2亿多,一个季度的时间亏这么多,不敢相信。”中科招商股东表示。

中科招商董事会此前为保护投资者权益曾通过议案:自2017年度开始,连续五年,按不低于当年经具备证券期货从业资质的会计师事务所审计后的可分配利润的20%进行现金分红。

但截至2017年12月31日,中科招商集团母公司累计未分配利润为-67676331.11元,累计未分配利润为负。中科招商公告称,根据实际经营情况、现金流状况及未分配利润情况,考虑到公司未来的可持续发展,同时兼顾公司全体股东的利益,提出2017年度利润分配预案为:2017年度不进行现金分红,不送红股,也不进行资本公积金转增股本。

“本来按照去年的1600万净利润,20%分给2000多名投资者就已经很少,现在干脆连分红也没了。说是连续五年分红,这已经少了一年。”投资者对中科招商未来业绩能否扭亏为盈表示担忧。

单祥双在公告中称,公司年初提出了“瘦身、变现、引战、上市”的经营计划。通过聚焦主营业务,在确保业务骨干团队稳定的前提下,裁减冗余人员,降低管理成本,预计全年可为公司节省成本费用约2亿元。预计通过大幅压缩贷款规模,全年可为公司减少利息支出约3亿元。

另外,中科招商已与境内外10余家机构投资者进行了多轮接洽,其中包括5家央企和特大型金融机构,公司已从中优选2家机构进场对公司开展尽职调查。公司计划通过引入战略投资者,在优化股东结构,为公司发展增加新的力量的同时,争取同步实现为股东创造新的流动性。

上市方面,虽然公司2017年出现亏损,但单祥双表示,并不影响公司明年登陆其他资本市场计划的实施。公司正在与瑞信等中介机构就相关事宜进行多轮洽商。此前,中科招商相关负责人曾表示,公司计划用一年半到两年的时间实现海外上市,且大概率登陆港股。

“引入战略投资者是一方面,小股东买不买单是另一方面。”北京地区某中型券商分析师称。

截至2017年12月31日,中科招商总资产为200.30亿元,净资产为136.64亿元,每股净资产1.26元。与目前投资者参与公司定增时均摊下来的3元/股相差甚远。

“且战略投资者很难以每股净资产价格回购投资者手中股票。”上述分析师表示,如果不通过回购股票削减中科招商股东人数,未来公司港股红筹上市的道路或将因股东人数超过200受到阻挠。

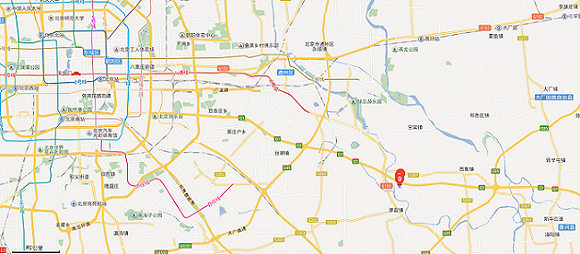

据了解,中科招商计划在6月29日再次召开股东大会,审议公司2017年年度报告及利润分配等问题。此番股东大会选址却定在了北京市通州区西集镇儒林村南1号北京阳光国际会议中心阳光礼堂。该地点距离北京市中心40公里左右。

中科招商6月29日股东大会会址

“这摆明了是想阻挠中小投资者参加股东大会!”投资者认为,中科招商希望通过将股东大会选定在偏僻位置召开,给中小投资者参会带来不便,达到减少中小投资者投票人数的目的。

对此,界面新闻记者致电中科招商董秘彭卫,他表示,摘牌事件加上公司业绩出现亏损,预计参加股东大会的人数会增多。“以往人数不多,很多股东不来,在附近酒店就可以解决。”

另一方面,彭卫表示,此前两次股东大会召开并不顺利,出现了骚乱,酒店方面有顾虑。“比如一月股东大会在来广营的场地,他们就担心出现问题,不愿意租给我们了。”

今年1月,中科招商曾在来广营北京会议中心召开股东大会。因出现疑似“假股东”的人员,现场出现骚乱,导致大会延期召开。3月中科招商再次召开临时股东大会,因中科招商高管姗姗来迟,且会场不允许进入,投资者情绪再度失控,股东大会未能召开。

本次因业绩亏损且分红落空,中小投资者与中科招商的矛盾或将在股东大会上进一步激化。已有中科招商投资者向界面新闻记者表示,将租用大型公交接送股东参与股东大会,“路再远,都要去开会。”

作者:满乐 返回搜狐,查看更多

责任编辑:

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。