「绿色地产」停牌5年之久,复牌后明发集团偿债来源在何方?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

作者:王雪翊

因财务及绿色指数不佳,明发集团未入围《2020中国房企绿色信用指数TOP50》榜单。2021年1月18日,明发集团(00846.HK)复牌,然而当日收盘,股价从1.76跌至收盘价0.76港元,跌幅61.38%,股价一路爆跌成为“仙股”。

2016年4月1日因审计风波停牌后,由于在股市上缺乏流动性,经营业绩和利润无法满足还本付息的需要,明发集团不得不通过大量发债,以维持经营需要的现金流,这使其处于巨大的偿债压力之下。

苦熬五年,终于迎来复牌。没想到股价暴跌,希冀股市缓解资金压力一时破灭,明发集团仍深陷资金流动性危机。

谋求复牌,公司治理“去家族化”

明发集团停牌源于2015年报,对三宗涉及家族成员的交易无法提供足够凭证,以及部分现金付款及首款未能合理解释,导致负责审计的会计事务所普华永道出具了“不发表意见”,随后被港交所责令停牌。

调查结果显示,明发集团家族内部的私下交易存在问题。此前普华永道提出质疑,明发集团多宗资金流动交易与家庭成员有关,包括主席黄焕明的儿子、配偶、小舅、堂弟都在其中。

身为典型的家族企业,明发集团一直由“黄氏家族”掌握大部分股权,拥有特别话语权。

2019年4月18日,港交所给明发集团的复牌新增了三个指引,包括设置内部监控及程序、显示管理层诚信、所有董事均符合上市发行人董事的标准。可以看出,解决家族式经营导致的公司治理问题,成为明发集团复牌的关键。

针对港交所的要求,2020年4月起,创始人黄氏兄弟陆续离开明发集团董事会。4月23日,黄焕明辞任明发集团非执行董事、董事会主席兼公司授权代表各职务,黄丽水辞任执行董事。7月17日,黄庆祝辞任执行董事兼首席执行官,黄连春辞任执行董事、首席运营官兼执行副总裁。自此,黄氏四兄弟全部退出明发集团董事会。

极力淡化黄氏家族对明发集团经营可能产生的影响,明发集团董事会全部由职业经理人掌舵。

需要注意的是,虽然明发集团似乎已实现“去家族化”,但其所有权依旧在黄氏家族手中。根据2020年中报,黄焕明持股83.69%,为较终控制人。

销售业绩不佳,规模增长显露疲态

在停牌的五年里,依旧由黄焕明掌控的明发集团销售业绩并无很大突破。

据明发集团公告显示,截至2020年未经审核合同销售总额约102亿元,比2019年同期减少约9.7%,行业地位逐年下滑。

从全口径销售额来看,作为中小型房企,明发集团的战略核心,依旧徘徊在冲击规模上。由于历年波动性较强,无法保证稳定增长,未来规模增长乏力。

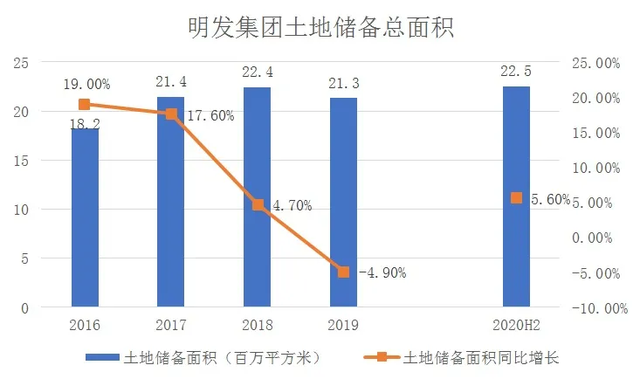

虽然过去几年净利润状况不佳,流动负债偿还压力不断加大,明发集团在拿地方面依旧收获颇丰,土地储备面积呈逐年上升趋势。

2016-2018年,明发集团的土地储备总面积分别为18.2百万平方米、21.4百万平方米、22.4百万平方米,呈逐年上升趋势,同比增长幅度分别为19%、17.60%、4.70%。2019年略微下降至21.3百万平方米,但2020年中回升至22.5百万平方米,同比增长5.60%。

在土地储备分布状况上,2020年前半年,明发集团在安徽和江苏的土地储备分别高达36.8%、22.3%,福建土地储备面积占比为10.4%,在北上深一线城市的土地储备面积仅为1.2%。土储的省份地域性较强,一二线城市布局有些滞后。

同行业对比来看,明发集团的土地储备面积在房企中属于中上游水平。明发集团曾表示,土地储备足以应付未来7-8年的增长,充足的土地储备是东山再起的重要本钱。这或许能让其打个漂亮的翻身仗。

然而,土地储备的价值能否充分发挥还要看后期的开发运营能力,从现有的商业运营状况来看,明发集团旗下并没有十分拿得出手的项目,大多数商业项目运营效率不高。以较具代表性的商业项目——厦门明发商业广场为例,这是明发集团发迹的排名前列商业项目,但是却存在重大设计缺陷,并不利于招商,导致白天罕有消费者光临。

收入增幅下滑,盈利能力堪忧

自2016年停牌后,明发集团的利润情况同样不容乐观。

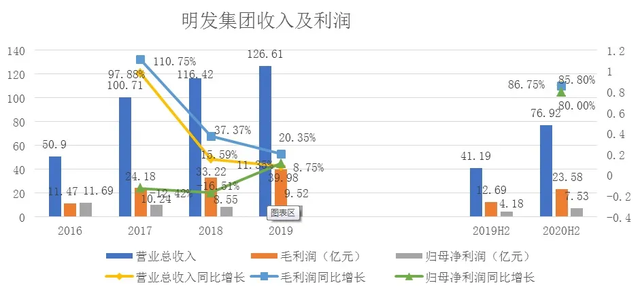

2017-2019年,明发集团的营业总收入和毛利润虽然均实现逐年增长,但增长幅度却在逐年降低,营业总收入同比增长分别为97.88%、15.59%、8.75%,毛利润同比增长分比为110.75%、37.37%、20.35%,历年增幅均出现大幅下降,表明其增速降低,未来企业成长空间减小。

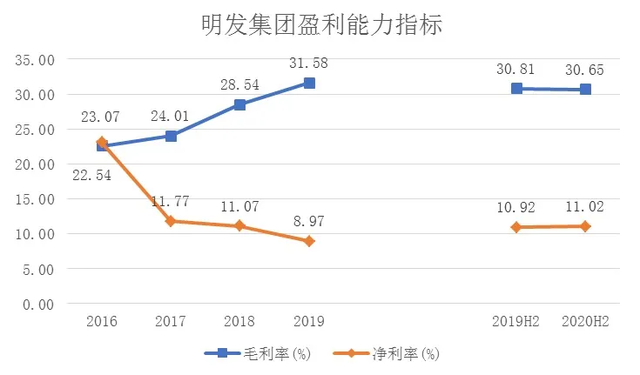

另一方面,明发集团的收入和毛利润虽然逐年增长,但净利润却在逐年降低。2016-2019年,净利润分别为11.69亿元、10.24亿元、8.55亿元、9.52亿元,2017-2019年同比增长分别为-12.42%、-16.51%、11.35%,除2019年略微增长外,其余年份净利润逐年下降。从盈利能力指标来看,2016-2019年毛利率分别为23.07%、24.01%、28.54%、31.58%,毛利率均为两位数,表现较好,呈逐年上升趋势。但其净利率却在逐年下降,历年数据分别为22.54%,11.77%、11.07%,2019年达到较低值8.97%,与2016年相比下滑幅度较大。

这是由于明发集团销售费用、市场推介成本、行政开支、财务费用等各类费用呈逐年上涨趋势明显,且花费在销售及市场营销上的成本费用未能有效转化为销售收入,导致增长的费用侵蚀利润空间,盈利能力逐渐下降。

虽然过去四年表现较差,但利润状况和盈利能力在2020年中有所改善。2020年6月末,明发集团的营业收入、毛利润和归母净利润分别为76.92亿元、23.58亿元、7.53亿元,同比大幅增长86.75%、85.80%和80%。毛利率相比去年同期和2019年末基本持平,净利率相比2019年末有所增长,重新增至两位数达到11.02%。

2020年各项经营指标改善,或许是因为明发集团根据港交所指示,开始为复牌做准备。

偿债负担加重,短期债务“压力山大”

在5年的停牌时间里,由于股票在股市上缺乏流动性,明发集团只能通过债务融资筹集日常经营所需要的资金,甚至不惜高息发债。

2017年以来,明发集团所发行的境外债利率一直保持在两位数,特点多为规模小、利率高、时间短。这是由于明发集团股市融资受限,债务融资占比偏高,导致财务风险较高,因此不得不短期高息融资,且多为借新债还旧债。

2020年1月,明发集团发行了一笔2.2亿美元、票息15%的美元债券,需于2021年1月到期兑付。2020年6月1日,明发集团再次发行一笔1.76亿元的美元债券,利率高达22%,需于2020年12月5日末时支付,若逾期支付,年利率会飙升至32%。

明发集团融资成本远高于行业平均水平,偿还期限缩短。一方面说明资金十分紧张,另一方面也反映出明发集团财务风险推高,偿债负担加重。

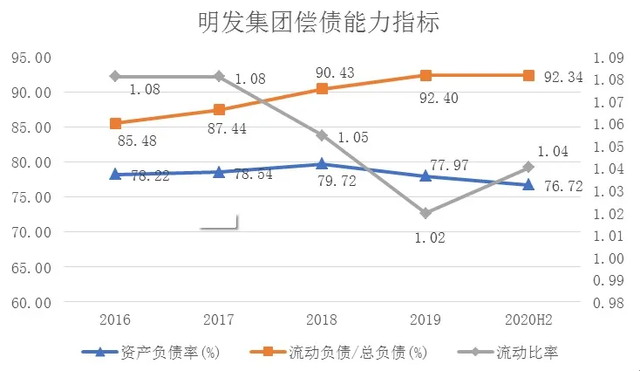

2016-2020年中,明发集团的资产负债率为78.22%、78.54%、79.72%、77.96%、76.72%,一直维持在接近80%的水平,资产负债率偏高。从负债期限结构来看,流动负债占比极高,2020年6月末达到92.34%,偿债负担主要在短期负债。然而2016年至2020年6月末,明发集团的流动比率仅是略微超过1,低于2的标准值。很明显,在扣除流动性较差的存货后,明发集团速动比率必然低于1。

整体来看,明发集团的短期偿债能力较差。根据2020年中报显示,明发集团的现金及其等价物为31.17亿元,扣除受限制现金3801万元,其一年内偿还的借款为50.689亿元,资金缺口较大,如何偿付这些短期借款成为明发集团面临的难题。

运营蒙阴影,复牌后如何纾解困境

复牌后,当日股价暴跌61.38%。明发集团短期内无法寄希望于股市来筹集资金,仍深陷危机。

屋漏偏逢连阴雨。明发集团旗下子公司去年因违法行为被处罚。2020年7月14日,《广安区市场监管局2020年上半年行政处罚信息公示》显示,明发广安地产的商品房销售条约存在诸多强制性或“霸王条款”,涉嫌利用格式合同侵害加重消费者负担,及排除消费者请求支付违约金的权利,被稽查大队处罚5000元。

2020年9月3日,深圳市市场监督管理局对明发深圳地产广告违法案做出行政处罚,对其罚款16.94万元,原因是明发深圳地产在应当知道房屋内搭建隔层属违建的情况下,委托制作带有“买一层送一层”、“买一层做两层”字样的宣传单进行广告宣传,这些负面新闻给明发集团的运营蒙上了另一层阴影。

路遥知马力。四兄弟离开董事会,明发集团正从家族企业向管理企业进军。褪去家族镣铐之后,如何有效运营品质和口碑,真正彻底解决公司一直暗含的经营和资金瓶颈,是明发集团复牌之后需要真正迈过的门槛。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。