【绿色地产】旭辉式合作,一把规模企图与利润窘境的双刃剑

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

作者:祁雪

旭辉集团位列国家发展改革委主管的中国投资协会、第三方绿色评级机构标准排名联合调研编制的《2020中国房企绿色信用指数TOP50》榜单第16名。2020年旭辉集团(00884.HK)销售规模达到2310亿元。但在“三道红线”加持的大背景下,要想顺利跨越规模陷阱,向头部房企迈进仍然道阻且长。扩规模、去杠杆、降风险,自踩“红线”的旭辉集团收购“广西一哥”彰泰控股,究竟是机遇还是风险?

2020年“三道红线”预警,房地产业融资监管新规出台,房企融资和资金回笼面临巨大压力。2021年中国地产业加速整合,或将重新洗牌。

为了纾解压力,把握扩张机遇,2021年1月7日,旭辉集团旗下旭辉控股公告披露,将收购彰泰控股(香港)有限公司(简称彰泰控股)65%的股权。收购彰泰控股的举措或许能为旭辉带来改变,“旭辉式合作”的成功能否再次、多次复制?

收购后面临的债务负担和两年内待偿资金的压力同样受人瞩目。

收购“广西一哥”彰泰促“增长”对于旭辉而言,与区域性头部房企联合成立平台公司是开拓薄弱区域的途径之一,被称为“旭辉式合作”。

2018年1月,旭辉控股公告显示,15.2亿元收购银盛泰旗下青岛银盛泰房地产有限公司50%股本权益,剩余50%权益由青岛银盛泰集团、担保人等共同合作成立旭辉银盛泰平台公司。合作三年以后, 该平台公司从最初的不足百亿,到2020年全年实现累计合同销售金额265亿元,同比增长约61.6%。

通过扩张来实现规模化进阶。1月7日,旭辉集团发布公告称,全资附属公司旭辉中国、彰泰控股以及桂林合创签订合作协议。按照65:35的股权比例合作成立平台公司,这是其今年“三道红线”政策下的收购首单,也是“旭辉式合作”的再现。

根据旭辉集团2020年上半年报,旭辉控股加权平均融资成本降至5.6%,净负债降至63.2%,现金短债比为2.35,均低于“红线”的要求。但是,其剔除预收款后的资产负债率为74.24%,高于70%的红线。在“红线”所带来的融资渠道收紧和资金回笼难等多方压力下,旭辉集团拿出8亿元进行收购,其野心可见一斑。

旭辉集团在自身已踩“红线”的情况之下,还加码收购彰泰控股,旨在获取土地资源,以便开拓广西市场,做大销售份额。在自身债务压力较大的情况下,面对彰泰控股的高债务,如果不能妥善处理收购后的债务问题,被拖下水的可能性很大。

同时,收购所带来的风险和收益也应当与时代背景相结合来看,旭辉收购银盛泰时,正值房价上涨,而2020年疫情冲击,“三道红线”出台,各项政策收紧的大环境下,此次收购后的风险应对问题不容小觑,旭辉能否再次复制成功,是蜜糖还是毒丸?

合作拿地土地储备权益占比低

旭辉集团规模增长的关键策略是合作开发,这使得旭辉的权益销售占比一直在下降,其增收不增利的问题也引起业界的关注。

“三条红线”的管控下, 各项优质资源可能会更偏向于龙头企业,行业竞争会更加激烈,梯度分化进一步加剧,这使得旭辉集团跨越规模陷阱的机会更小,道路更加狭窄。

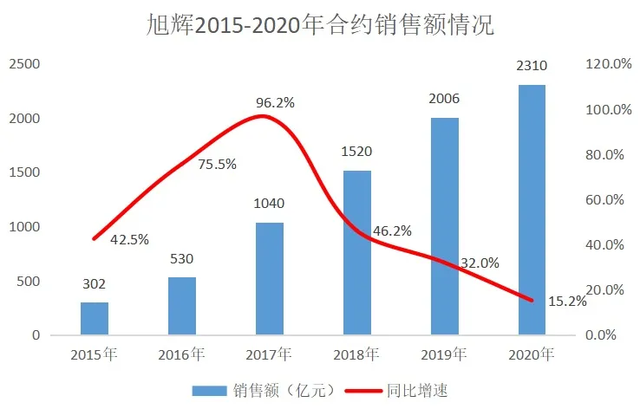

6年间旭辉集团从最初300亿元的小型房企成长为销售额在2000亿元以上的中大型房企,翻了7番,实现了规模跨越。2017年销售额突破千亿,同比增速为96.2%,达到了上市以来的顶峰。2020年实现销售规模2310亿元,同比增速为15.2%。

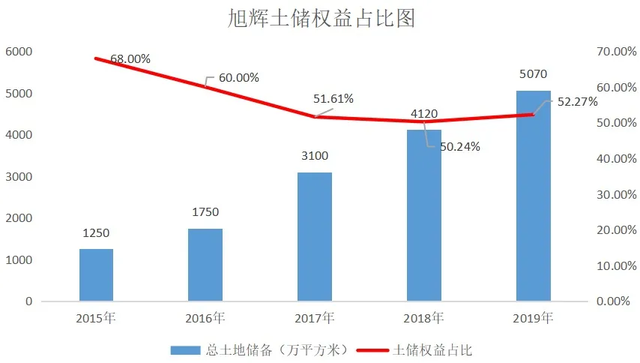

旭辉集团销售业绩的翻倍增长与其近年来大规模拿地扩张有很大的关系。2015-2019年,旭辉集团的土地储备面积分别为1250万平方米、1750万平方米、3100万平方米、4120万平方米、5070万平方米,在旭辉的土地储备中,超过90%分布在一二线城市和强三线城市。

2015年开始,旭辉集团开始加大扩张力度,多以合作模式来拿地,这导致近年来旭辉集团的销售权益占比很低。在豪华的销售业绩下,其销售权益占比低一直以来广受争议。

其土储权益比也在逐年下降。2015-2019年以来,旭辉集团土储权益占比分别为68%、60%、51.61%、50.24%、52.27%、50%。截止2020年6月30日,旭辉控股土地储备总建筑面积约为5270万平方米,集团应占土地储备建筑面积约为2770万平方米,其土地储备权益占比仅为52.6%。

权益比例较低对于旭辉的利润增长十分不利。针对这一情况,旭辉集团多次表示将加大多元化拿地力度,力争把新增土储权益比重提升到 70%,并在未来持续稳定在65%~70%之间,从而带动销售权益逐步提升。

据2019年公开资料显示,旭辉集团新增土储货值中,通过合作并购、旧城改造、商业勾地等多元化手段获取的占33%。2020年上半年拿到的土地储备中,有近4成是通过多元化方式来实现的。要实现收入和利润双增长,旭辉集团还应当在未来不断增加土地储备权益占比。

增收不增利

一般而言,权益销售金额反映的是房企项目实际所占股权的比例,权益比例较低的房企,销售回款率越低,所以会出现增收不增利的情况。近年来,旭辉通过合营联营公司对外合作拿地,近两年对合营联营公司投资增长明显,这使得其权益占比持续降低,而权益占比低是导致旭辉近年来营收增速和实际规模的增长不匹配和不平衡的主要原因。

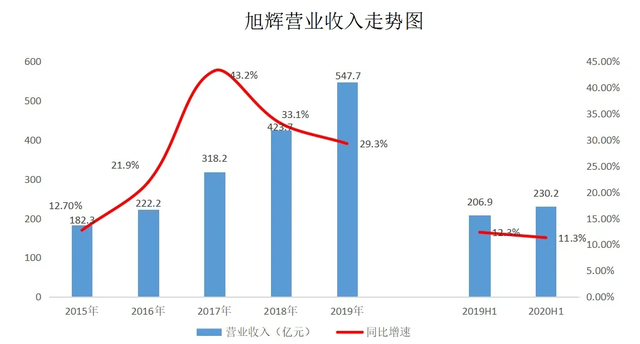

旭辉中报显示,2020上半年公司实现营业收入230.2亿元,同比增长11.3%,归母净利润33.7亿元,同比增加5.4%。报告期内,公司净利润和毛利润的增速低于营收增速。2015-2019年,营业收入从182.3亿元增长至547.7亿元。在这一期间,其销售额实现了从302亿元到2310亿元的跨越增长,从其销售额的增长和营业收入的增长速度相比较,我们不难看出,旭辉集团的营业收入增速大幅低于销售额增速,增收不增利的现象比较明显,这与其权益销售占比在逐年下降有着很大的关系。

短期债务高企不容忽视

根据旭辉中报,截至2020年上半年末,旭辉净负债率为63.2%,较2019年年末的65.6%进一步下降,加权平均债务成本5.6%,较2019年末下降0.4个百分点,剔除预收款后的资产负债率为74%,没有达到监管要求。

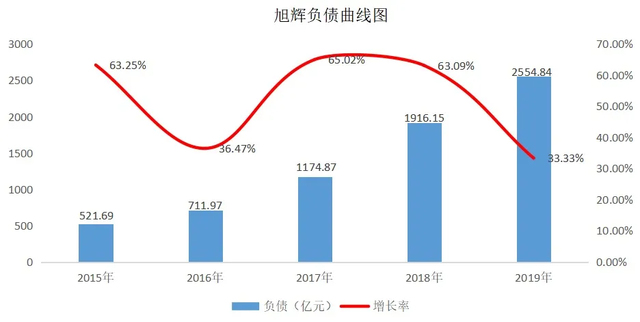

2020年旭辉一直在优化其财务杠杆,但短期债务问题不容忽视。从2015-2019年旭辉集团的负债变化情况来看,近年来旭辉的负债总量在持续攀升,虽然其增长率自2018年逐步下降,但总体来说,负债总量依然庞大。

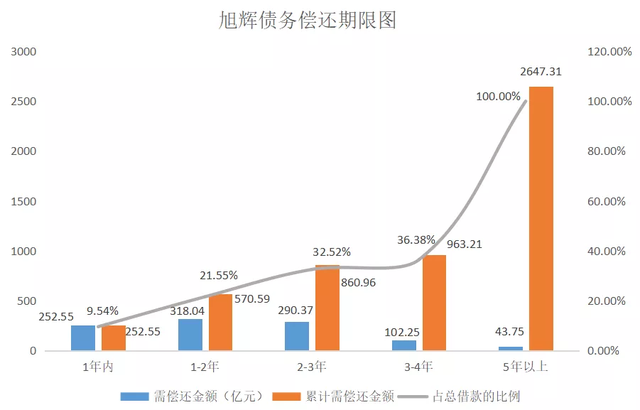

截至2020年6月30日,旭辉集团待偿还资金按偿还期限细分明细,一年内到期需偿还借款金额为252.55亿元,占需偿还借款总额的23.99%。1-2年内到期需偿还借款金额则增至570.59亿元,占需偿还借款总额的54.20%。近2年内50%以上的待还款金额说明旭辉将面临偿还较大的资金压力。

2020年,旭辉现金短债比为2.35。没有踩到红线,其经营现金净流量相对而言能够负担其短期内的债务压力。

践行绿色发展旭辉集团以绿色环保作为理念,一直践行打造绿色地产品牌,并通过ESG指标塑造公司新的核心竞争力,帮助提升公司的长期价值。

2019年旭辉集团设立了ESG管理委员会,进一步对企业可持续发展进行了内部管理。形成涵盖董事会、高管及各职能部门的ESG管理架构,进一步加强对可持续发展工作的系统性、规范化管理。

旭辉ESG管理框架趋势图

资料来源:2019年ESG报告

在地产开发主业之外,旭辉打造了“1+7”生态平台,这一平台主要涵盖了旭辉永升服务,旭辉领寓、旭辉教育、旭辉健康、旭美商业、旭辉建管等,以便于全方位的提高旭辉的城市综合营运能力。

旭辉集团于2020年成功发行了一笔3亿美元5.25年期的境外绿色债券,利率5.95%。这是旭辉首次发行境外绿色债券。首笔绿色债券的成功发行,不仅有助于帮助公司进一步降低融资成本,同时也证明了市场对旭辉践行绿色发展理念的认可,对旭辉未来发展的看好。

旭辉集团在注重质量的同时也积极相应国家“绿色环保”号召,积极实践绿色建造的“四节一环保”的理念,即”建筑节能、建筑节地、建筑节水、建筑节材”和“环境保护”。不但积极应用铝模,免抹灰等绿色工艺和措施,而且要求旗下所有住宅产品必须至少获得绿色建筑一星设计标识,其中高端项目力求达到绿建二星或三星标准,以及LEED、WELL等国际绿色建筑认证的相关要求。

创新型高质量发展是时代赋予房地产企业的更高要求,作为有着二十年历史的地产公司,在政策管控、行业竞争加剧的背景下,2021年冲刺百亿核心利润和千亿市值。旭辉集团将如何应对企业内外部环境改变所带来压力,在竞争中突出重围,向头部房企迈进?我们拭目以待。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。