贝壳研究院:刚需“上车”套均面积差异显著,居住痛点在社区配套

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

什么是刚需客群?他们的居住消费都有哪些特征?近日,贝壳研究院发布《2021城市刚需购房报告》(以下简称《报告》),从居住消费行为特征、选择偏好及居住痛点等方面进行了详尽的描述分析,试图刻画出相对饱满的刚需客群特征画像。

对于消费者而言,在“房住不炒”基调下,对房价持续看涨的预期已经发生转变。伴随着支持刚需客群的相关政策逐步落地,“房住不炒”终将成为刚需客群“上车”的基石。

对于行业企业而言,房地产市场正从卖方市场稳步进入买方市场,是否能够真正了解消费者,是否能够跟消费者进行有效充分沟通,决定着行业企业是否能够开发出符合消费者需求的产品,也决定着行业企业是否能够在“高压”的市场上站稳脚跟。

对于政府相关部门而言,及时了解居住消费者,特别是刚需客群的居住痛点及迫切需求,对于相关支持政策的制定与推行,均会产生积极效果。

刚需“上车”套均总价同比变化小,城市间套均面积差异显著

贝壳研究院认为,所谓的刚需,即刚性住房需求,是指受房价因素影响较小,为了实现房屋的居住功能而不得不买房的那部分置业群体。

《报告》从刚需客群“上车”套均总价、居住负担指数对比、置业面积对比等方面对刚需置业行为特征进行了分析。

“上车”套均总价方面,分城市能级角度看,2021年一线城市套均总价约为298万,2020年一线城市套均总价约为297万,两者处于持平;2021年新一线城市套均总价约为149.5万每套,与2020年相比出现略微上涨;对于二线城市而言,2021年套均总价约为123.4万,2020年约为121.3万,变化不显著。分城市看,北京、深圳、上海、厦门及杭州套均总价位居前5,仍是“刚需上车”难度较高的城市。其中,300万以上的城市达到3个;更多城市集中在100~300万区间,达到25个;另外,有7个城市套均总价并未达到100万,以哈尔滨、贵阳、长春、沈阳及烟台为代表的城市,“上车”总价相对于其他样本城市较低。

居住负担指数方面,分城市级别看,一线城市居住负担指数均值约为84.8,明显高于新一线城市的52.7及二线城市的45.9。相较于新一线城市及二线城市,对于刚需客群而言,一线城市居住负担明显更高。以北京、上海及深圳为代表的一线城市,依靠强大的产业基础,带来了更优质的就业机会,叠加便利的基础配套服务,使得其对人才具有更强的吸引力,从需求侧角度来看,刚需客群的购房需求就相对旺盛,成为房价的有力支撑。贵阳、哈尔滨居住负担相对较低主要是由于房价相对较低,相应的居住负担指数也相对较低,而对于长沙而言,房价相对友好的同时,平均月薪也相对较高,约为9080元,在35个样本城市中居于第15位,导致负担指数较低。

置业面积方面,2021年35个样本城市间刚需“上车”套均面积差异依然显著,城市能级间差距依旧明显。城市刚需“上车”面积出现差异性,很大程度上与购房负担、住房供给结构以及消费习惯等因素有关。深圳、上海、天津及北京等城市刚需“上车”平均面积较小,一方面是因为所在城市居住负担较大,另一方面则是这些城市住房供给以小户型房源为主导,以深圳为例,在售房源中近64%集中在90平以下面积段,整体住房市场结构偏向小面积房源。一线城市刚需置业套均面积从小到大排名为“深上北广”,与2020年的“上北深广”相比,在排名上出现了变化,4个一线城市平均住房面积约为62.31平。15个新一线城市中,居住面积较低的城市为天津、南京及重庆,居住面积较大的城市为佛山、长沙及郑州,15个新一线城市的居住面积均值约为83.86平,与2020年15个新一线城市85.66相比,下降约1.8平。16个二线城市中,居住面积较小的城市为哈尔滨、大连及厦门,居住面积较大的城市为南昌、石家庄,16个二线城市的居住面积82.56平,与2020年11个二线城市84.83相比,下降约2.27平。

跨城置业分化明显,大湾区重点城市迁徙指数高

伴随着城市间综合竞争力分化现象加剧,人才流动的分化趋势日趋明显,跨城置业也呈现出新的特点。《报告》从人才吸引、城市迁徙指数排名、大湾区重点城市移民指数、城市虹吸效应对比等方面对刚需客群跨城置业进行了分析。

在纳入统计的35个样本城市中,深圳、珠海、东莞及佛山等粤港澳大湾区城市成为典型的“迁徙”城市,苏州、杭州及无锡等长三角城市紧随其后,此外,厦门及成都的迁徙指数排名也相对靠前。

上述城市在迁徙指数方面有以下三个特征:一是人才吸引政策加持。排名靠前的城市近年来均相继出台了人才落户政策,具备较强的政策友好性,不断吸引外来人口,特别是高学历青年群体落户置业。深圳、珠海、东莞主要吸引的是省外人群,其中不乏作为消费主力军的高学历青年人群。而以郑州、长沙、南宁及太原为代表的城市,主要吸引的是省内人群,虹吸效应明显。二是城市能级高。排名靠前的十个城市中,包括了三个一线城市及四个新一线城市,高能级城市在经济体量、产业布局等方面具备相对优势,人随产业走,高薪酬对人才具备强吸引力。三是南方城市为主。排名靠前的十个城市中,除了郑州之外,其余全部为南方城市,也是近年来人才吸引力较强的城市,人才的涌入带来了更多的置业需求,对当地的房地产市场形成了强有力的支撑。产业带动就业,就业带动置业需求,置业带动消费,消费带动就业,从而形成了正向循环。

《报告》显示,大湾区重点城市移民指数较高。从城市群角度看,粤港澳大湾区无疑是典型的“迁徙”城市群,外来购房人群占比较高,其次是长三角城市群,两者也是近年来人口变迁最显著的城市群,且以流入为主。以粤港澳大湾区为例,其正成为全国人口增速较快的地区之一。2020年,大湾区内地9市总人口达7801.43万人,过去10年间增长了39.02%,远高于全国平均5.38%的人口增速。9市中,广州、深圳和东莞人口总量均破千万,2020年分别为1867.66万人、1756.01万人和1046万人。与2010年对比,9市中共有6市常住人口增量超过100万人,分别为深圳、广州、佛山、东莞、惠州和中山,合计带来了2040.63万人口增量,占同期全省常住人口增量的94%。外来人口的持续涌入为房地产市场带来了源源不断的购房需求,尤其是粤港澳大湾区外来人口的置业需求最为显著。湾区城市中,深圳迁徙指数较高,凭借着优势产业基础叠加人才吸引政策加持,高端人才源源不断涌入带来了较高的置业需求。

一线城市刚需购房平均年龄33.5岁,居住痛点集中在社区配套

《报告》还从置业年龄特征、置业目的、支付方式、房贷压力、住房空间选择偏好、社区偏好等方面对刚需客群置业偏好及关注因素进行了分析。

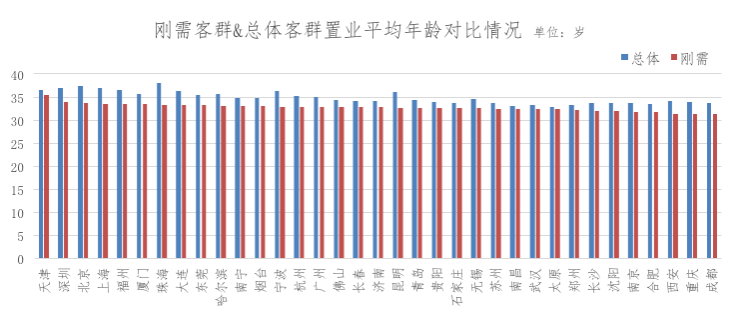

刚需客群置业年龄方面,分城市群看,在纳入统计的12个城市群中,京津冀刚需置业平均年龄较高,达到33.9岁,其后是海峡西岸,约为33.4岁,而粤港澳紧随其后,约为33.2岁。分城市级别看,一线城市刚需客群购房平均年龄约为33.5岁,高出新一线城市1.1岁,高出二线城市0.7岁。受限于较高的“上车”门槛,一线城市客群购房压力较大,因此,反映在置业年龄结构上,一线城市的置业年龄明显偏高。

刚需客群首次置业时如何来支付房款?调研数据显示,75.2%的受访样本表示需要进行按揭,仅24.8%的受访样本表示可以进行全款支付。二线城市按揭占比约为73.2%,新一线城市约为74.8%,一线城市约为82.6%,从二线城市到一线城市,受访样本按揭贷款的比例依次提升,且一线城市与其他能级城市间差异显著,这也符合城市能级越高、“上车门槛”越高的推断。

《报告》用月供收入比来衡量家庭的月供压力情况,并将30%定义“舒适线”,即一个刚需家庭拿出月可支配收入的30%用于月供支出,能够保障家庭日常开支的同时维持相对体面的生活水准;将50%定义为“安全线”,即能够保持家庭正常开支的同时有一定的抗风险能力。调研数据发现,在已置业的刚需样本户中,月供收入比在30%及以下的占比约为67.5%,即过六成的刚需样本户家庭处于“舒适线”水平,月供收入比在50%及以下的占比约为98.1%,即过九成的刚需样本户家庭处于“安全线”水平。

刚需客群倾向选择的居住面积区间特征如何?调研数据显示,97.6%的刚需家庭选择的居住面积区间在90平以下,其中,52.6%的受访样本居住面积区间为85-90平,35.6%的受访样本居住面积区间为70-85平。

刚需客群倾向于什么样的社区?调研数据显示,63.8%刚需样本户家庭倾向于选择中等规模社区,22.5%表示倾向于选择大型社区,11.5%表示倾向于小型社区,只有2.2%表示会选择超大规模社区。46.1%的刚需样本户家庭表示更倾向于选择安全无忧型社区,即在居住体验方面安全舒心,监控、防护措施到位,安全性较高;42.2%的刚需样本户家庭表示更倾向于选择健康乐活社区,即社区功能丰富,家庭成员都有各自喜欢的活动空间,乐活无忧;32.8%的刚需样本户家庭表示更倾向于选择优质物业社区,即社区可提供多项物业增值服务等。

关于居住痛点,60.4%的刚需样本户家庭表示居住痛点主要集中在社区配套方面,认为周边配套不能满足生活所需,56.3%表示户型布局不够合理,53.7%表示小区内部环境较差。《报告》认为,解决居住痛点需要社区周边配套、社区内部建设及居住空间体验等方面的全面提升。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。