纾困新模式⑤:砍掉多元业务 房企开启收缩战略

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:新京报

记者:徐倩 编辑:武新

曾被房企寄予厚望的多元化业务还没有等到开花结果,就一一被修枝剪叶,甚至完全砍掉。

商业、酒店、长租公寓、健康产业……这些多元化业务曾经是不少房企积极尝试布局的方向,被誉为业绩第二增长曲线,但是,多数多元化业务前期投入大,还未结出令人满意的硕果就面临重重困难。在房企自身难保的情况下,砍掉多元化业务,聚焦主业,通过出售非核心业务来回流资金成为不少房企的共同选择。甚至,一些房企为了“过冬”,不惜卖掉“亲儿子”——物业板块。

对此,58安居客研究院分院院长张波表示,从多元化战略向主业聚焦,是房企放弃规模化发展回归稳健发展的一种表现,也是当下应对危机的最有效手段。

新京报制图/许英剑

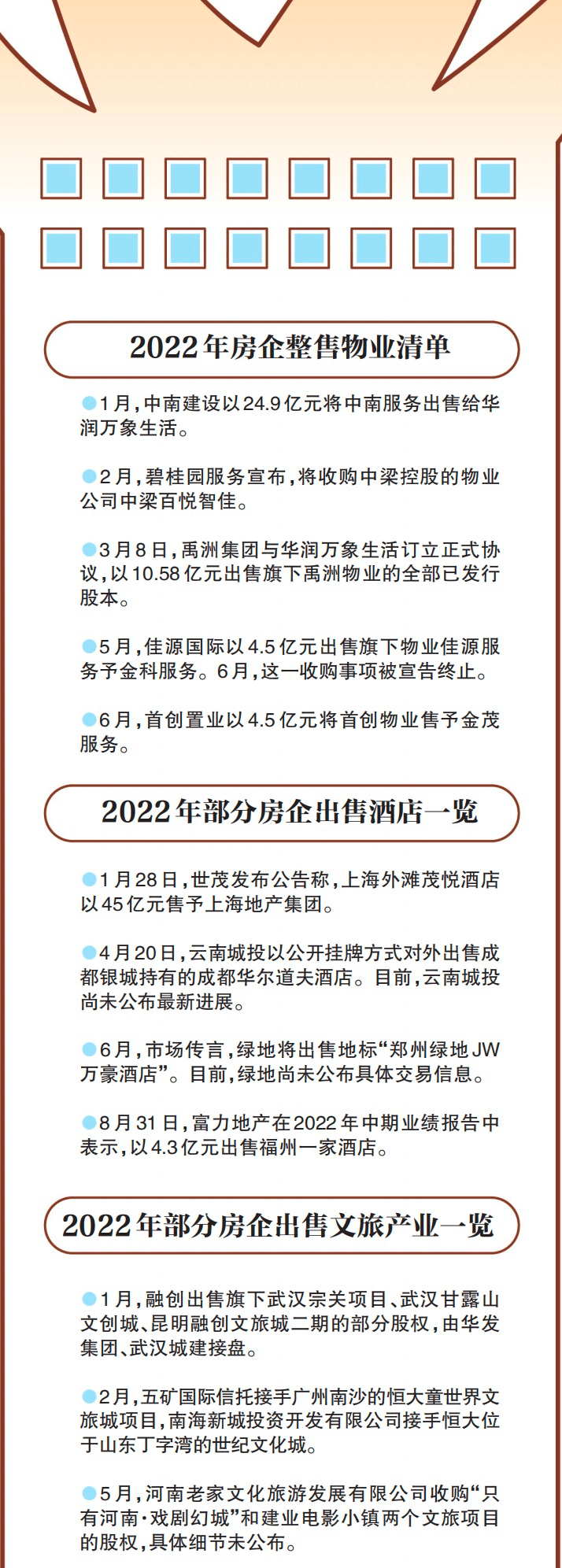

忍痛割爱,整售物业

“很多地产老板曾说物业是‘未来’,但当企业遇到危机时,先卖了‘未来’。”被业内称为“神算子”的万物云CEO朱保全的预言再次成真。

由于物业当前估值高,发展潜力大,是房企手中的优质资产。鉴于物业领域收并购依然活跃,此时不仅可以实现尽快变现,还可以卖出好价钱。

房企出售物业以求生的举动在去年就颇为频繁,其中包括万物云吞下阳光城物业,碧桂园服务先后斥资100亿元、54.32亿元、33亿元收购富力物业、嘉宝服务、邻里乐控股等。据嘉和家业物业服务研究院统计,仅2021年,就有33家物业企业合计发生86起收并购事件,其中经企业明确披露资金及收购信息的事件合计62起,共耗资347.2亿元。

今年以来,陆续有多家陷入资金链危机的房企选择卖掉物业,包括禹洲集团、佳源国际、中南建设、中梁控股。

3月8日,禹洲集团发布公告称,其与华润万象生活订立正式协议,以10.58亿元出售旗下禹洲物业的全部已发行股本。出售事项完成后,禹洲集团将在2022年内获得出售公司的收益约6.93亿元。

同样在今年开年,中南建设以24.9亿元向华润万象生活出售中南服务,可谓是忍痛割爱。中南服务不仅业绩表现出色且已经通过港交所聆讯,距离上市只差临门一脚。这背后是中南服务的母公司中南建设有负债高悬的难言苦衷。

无独有偶,中梁控股旗下的物业公司中梁百悦智佳在通过港交所聆讯后两个月,也以不高于31.29亿元的价格卖身给碧桂园服务。

在今年年初出售物业的举动并没有缓解危机的情况下,处于资金链紧张中的禹洲集团在6月中旬官宣违约,难以负担四笔到期债务。中梁控股也在7月对外宣告美元债违约。

而卖子求生也并非就能一帆风顺。5月,处在危机中的佳源国际宣布,以4.5亿元将佳源服务售予金科服务,然而,时隔一月,这一收购事项被宣告终止。作为收购方,金科服务并未披露终止的原因。

6月,退市后的老牌房企首创置业以4.5亿元向金茂服务出售首创物业,出售原因也被指向了债务高悬、资金链紧张。

不只是整体出售物业公司,零星地“散售”物业公司股份也成为房企自救的另一种方式。7月25日,祥生物业转让上海鲲鹏物业51%股权。8月7日,弘阳服务以7353.6万元将南京物业子公司售予高力国际等。而上述两个物业公司的母公司也在艰难度日,弘阳地产战略收缩,从上海退居南京,祥生地产也因短期债务压力而违约。

出售酒店,变现难度增大

作为商业地产重要资产之一,酒店一直以来被视为提供稳定现金流的工具,不少房企布局酒店业务。

然而,由于受到疫情影响,人们出行受到很大限制。与商旅关联性密切的酒店,入住率大大降低,虽然下半年客流有所回升,但整体收入受挫。

尽管部分房企尚未披露2021年年报,但从2020年酒店业务的收入对比来看,世茂、富力、金茂、绿地四家房企在酒店业务板块的收入纷纷下滑,幅度为30%-40%。

相比于传统开发业务,酒店业务本身投入大、回报周期长、收入占比小,在疫情下失去能提供稳定现金流这一优势。为缓解债务压力,以往重资产布局酒店业务的房企正在设法出售酒店资产、退出酒店业务。

从去年至今,出售酒店资产力度较大的为处在危机中的世茂集团。据悉,世茂集团打算将上海外滩茂悦酒店、上海世茂佘山洲际酒店、南京世茂滨江希尔顿酒店、武汉世茂希尔顿酒店等多家酒店摆上“货架”。目前,上海外滩茂悦酒店、上海世茂佘山洲际酒店分别以45亿元和22.5亿元的价格挂牌出售,而前者已确定买家为上海地产集团。

除了世茂集团外,曾一口气以199亿元接盘万达77家酒店的富力地产也打算出售旗下酒店。富力地产在2021年的中期业绩会上称,寻求合作伙伴共同开发优质项目,或者以本集团可接受的价格出售某些酒店。此后,富力地产在2022年中期业绩报告中表示,以4.3亿元出售福州一家酒店。

今年4月,云南城投发布公告称,拟以公开挂牌方式对外出售成都银城持有的成都华尔道夫酒店。此外,市场有消息称,新华联也在出手位于京沪的3家酒店,包括上海新华联索菲特酒店、北京顺义新华联丽景温泉酒店、北京丽景湾国际酒店,但新华联未发布相关公告予以证实。

由于酒店属于重资产,收购酒店不仅需要大量资金,还需要具备专业的营运能力,在行业流动性趋紧的当下,酒店出售的消息虽然增多,但是交易落地的声音却稀少。

砍掉影院、文旅、大健康,聚焦主业

事实上,不只是物业、酒店,其他多元化业务也正在被房企变卖。

比如,近年火热的大健康产业是不少房企曾经多元化的重要方向之一,但是大健康产业未熬到“等风来”就被变卖。以祥生控股为例,今年1月,祥生控股宣布以3.37亿元出售浙江向日葵健康产业发展有限公司23.81%股权,该公司主要从事养老服务、健康及体育相关咨询服务等。

新城发展出售了其自主孵化的影院品牌。7月6日,新城发展发布公告称,公司及附属公司常州恒轩与潜在买方横店影视签署谅解备忘录,内容有关出售上海星轶影院100%股权,对价将不低于30亿元。

一向被看好的文旅产业也面临着中途搁浅的命运。在疫情、水灾的冲击下,建业地产卖出了寄托着“让中原文化走向世界”之理想的“只有河南·戏剧幻城”和建业电影小镇。看好文旅产业的融创中国迫于还债压力,退出了预计将被打造为“包含世界较大室内雪世界的冰雪文旅综合体”的深圳冰雪文旅城。

在收缩多元化战略的同时,不少房企也公开喊出聚焦主业,万科、融创中国、旭辉控股、中南建设、中梁控股都公开表示“聚焦主业”,保持安全稳健发展。

毕竟,活下去是排名前列要务。

新京报2022年9月6日产经周刊《救项目还是救公司?——地产纾困5种新模式扫描》。

(添加好友“pinfang6666”,免费领取购房资料包,还有资深专家整理的北京新房买房攻略。)

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。