釜底抽薪!房贷“两道红线”来了,对楼市有何影响?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

1

2021开年,央行和银保监会重磅出招:建立房地产贷款集中度管理制度。

这份《关于建立银行业金融机构房地产贷款集中度管理制度的通知》于2021年1月1日开始实行。

核心内容是设置房贷“两道红线”。

红线一:房地产贷款占比。

大型银行不得超过40%,中型银行不得超过27.5%,小型银行不得超过22.5%,县域农合机构不得超过17.2%,村镇银行不得超过12.5%。

红线二:个人住房贷款占比。

大型银行不得超过32.5%,中型银行不得超过20%,小型银行不得超过17.5%,县域农合机构不得超过12.5%,村镇银行不得超过7.5%。

“两道红线”落地,其实早有风声。

2020年9月底,有银行业人士透露,监管机构给大行下通知,要求控制个人贷款等房地产贷款规模。房地产金融监管从生产端蔓延到需求端信号明显。

自此,房地产业形成了“三道红线+两道红线”金融贷款调控格局。“三道红线”严控房企融资,降低房企负债,“两道红线”控制房贷规模,降低居民杠杆风险。

2

“两道红线”,防的是什么?

《通知》中表示,房地产贷款集中度管理是为“ 防范金融体系对房地产贷款过度集中带来的潜在系统性金融风险”。

这意味着,以前备受银行青睐的房贷业务,要防范“过度集中”的 “系统性金融风险”。

近年来,“防范系统性金融风险”频繁出现,这次将房贷列为金融体系的潜在系统性金融风险,措辞非常严厉,将要采取的措施势在必行。

相关负责人在答记者问时说明,这是“完善房地产金融管理长效机制的重要举措”。这样看来,房地产业“3+2”道红线,将成为长期举措,补全了房地产长效调控机制中金融相关内容。

尽管去年9月监管机构就发出要控制房地产信贷讯号,然而还是有银行没有在意。

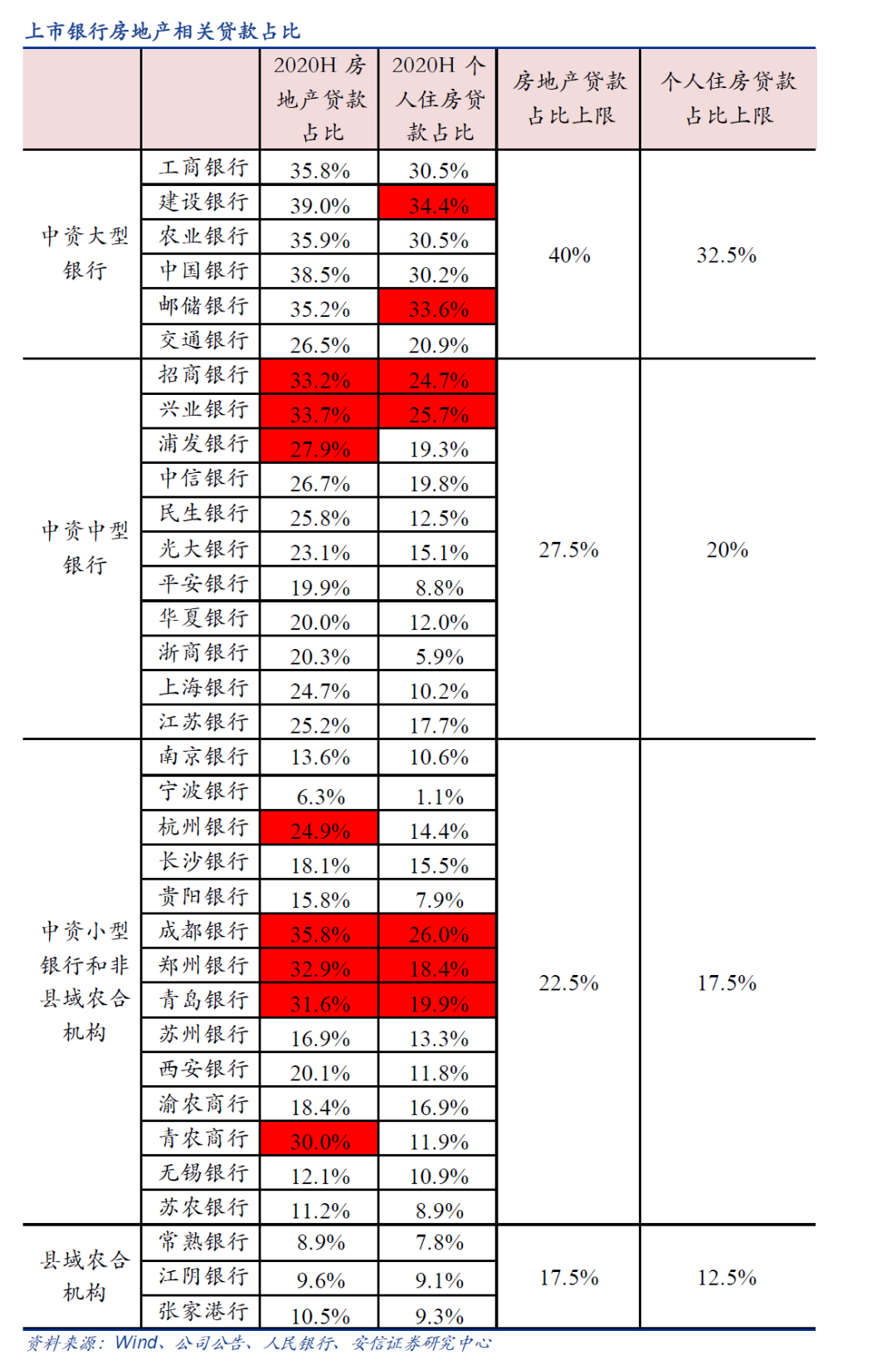

据安信证券,35家披露数据的上市银行,有10家不同程度地踩中红线。其中,招商、兴业、成都银行、郑州银行、青岛银行这五家银行踩中“两道红线”,将要面临缩减涉房地产贷款压力。

不过,为缓解银行压力,“两道红线”设置了过渡周期。超出2个百分点内,过渡期为2年,超出2个百分点及以上的,过渡期为4年。

因此,这项管理制度的出台,不会对房贷市场形成直接、重大冲击。此外,踩线的银行为少数,并且高出“红线”的百分点不多,对全国房地产市场大局影响不大。

但是,要注意部分踩线地方性小型银行,例如成都银行、郑州银行、青岛银行,房地产贷款比例过高,个人住房贷款比例也不低,在未来4年中,要经历很大调整。

房地产过去是经济支柱,如今在地方经济中也扮演重要角色。地方性银行和地方政府一样,很大程度上和房地产利益捆绑,在“两道红线”监管令下,将不得不提前结束和房地产“蜜月期”。

蜜月期结束意味着,当地房地产开发企业,再也感受不到地方性银行的大方和友好支持,当地买房者贷款难度和门槛明显增加,贷款利率有所上升。

所以,“两道红线”对金融系统性风险抵御能力更弱的二、三线城市针对性更强,影响也更为显著。

3

这件事放在宏观大环境看,更具实际意义——控制居民债务,提振消费,促进国内国际双循环经济发展。

去年12月底,经济参考报发表了社论:稳定宏观杠杆率应抑制居民债务过快攀升。因此,降居民部门杠杆率,是抑制居民债务过快攀升的直接手段。

居民部门较大的债务当然就是房贷,控制居民负债规模即控制房贷规模。

但是,老百姓买房也是必要的,那么银行要把握一个度,不能滥用贷款额度。这就是“两道红线”的作用,控制房贷规模,让银行审慎对待贷款对象,淘汰不合格的申请者。

高房价让普通家庭背负着沉重的债务压力,让家里的经济支柱不敢辞职、不敢生病、更没钱消费。很明显,高房价挤压了居民正常消费。

经济参考报认为:

“加快构建房地产长效机制,稳定房价预期,结合针对性的宏观审慎管理方式,遏制居民住房贷款过快增长。

稳定好居民部门杠杆率,有效缓解居民部门的债务压力,是提升居民消费需求从而“打通堵点”的重要环节。”

2020年三季度末居民部门杠杆率为61.4%,虽说低于全球主要经济体平均水平15个百分点左右,但是增速不容小觑。2016年至2020年,居民部门杠杆率上升了22.2个百分点,占同期中国宏观杠杆率总体增幅的52%。

这对楼市来说,算一个利空消息。

原以为促进消费能让“购房消费”也沾上光,没想到监管直接划定了房贷红线,较多只能到线那里了。房地产业从房企制造端,到居民购房需求端,都被信贷“红线”安排得明明白白。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。